中国经济网编者按:11月4日,华虹半导体股份有限公司在上交所披露招股说明书申报稿联席保荐人为国泰君安证券股份有限公司,保荐代表人为荀,海通证券股份有限公司由吴凯成,刘发起设立

华虹半导体是全球领先的特色工艺代工公司,也是业内特色工艺平台覆盖最全面的代工公司基于先进特色IC+功率器件的战略目标,在拓展特色技术的基础上,公司提供晶圆代工和配套服务,包括嵌入式/独立非易失性存储器,功率器件,模拟和电源管理,逻辑和射频等多元化特色工艺平台

截至2022年3月31日,控股股东华虹国际实际直接持有公司股份347,605,650股,占公司股份总数的26.70%华虹集团直接持有华虹国际100%股份,而华虹集团实际通过华虹国际间接持有华虹半导体347,605,650股股份,占华虹半导体股份总数的26.70%,是华虹半导体的实际控制人

第一期毛利率低于同行业可比公司平均值。

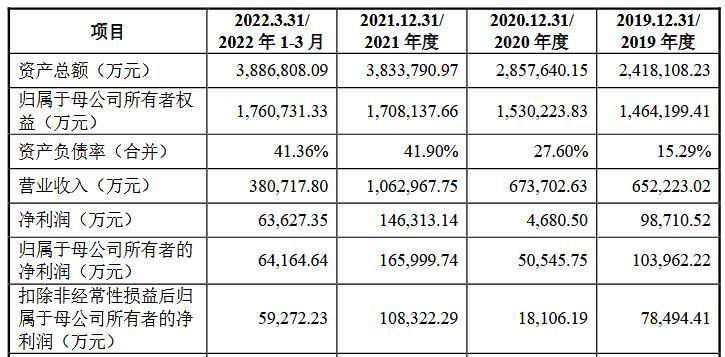

2019年至2022年1—3月,华虹半导体分别实现营业收入652,223.02万元,673,702.63万元,1062,967.75万元和380,717.8万元,净利润分别为98,710.52万元和4.68万元归属于母公司所有者的净利润分别为103,962.22万元,50,545.75万元,165.9974万元和64,164.64万元扣除非经常性损益后归属于母公司所有者的净利润分别为78,494.41万元,18,106.19万元和1,080万元

同期公司综合毛利率分别为29.22%,18.46%,28.09%和28.09%,主营业务毛利率分别为28.52%,17.60%,27.59%和27.71%,同行业上市公司平均毛利率分别为12.58%,24.41%和38.11%2020年,2021年,2022年1—3月,公司毛利率低于同行业可比公司平均水平

华虹半导体本次拟在上交所科技创新板上市,拟发行不超过433,730,000股公司拟募集资金180亿元,用于华虹制造项目,8寸工厂优化升级项目,特殊工艺技术创新研发项目,补充流动资金

手握100亿现金,打算再融资180亿。

据科技创新板日报报道,华虹半导体于2014年10月15日率先在香港联交所主板上市八年后,它宣布计划作为红筹企业在科技创新板IPO公司IPO拟募集资金180亿元,用于华虹制造项目,8寸工厂优化升级项目,特殊工艺技术创新研发项目及补充流动资金

其中,公司在华虹的制造项目主要是扩建12寸生产线,投产后预计产能8.3万片截至2022年3月底,公司总产能为32.4万片/月,最近三年产能扩张主要为12寸生产线

华虹半导体高管曾表示,公司下半年的订单已经订满,但产能依然很紧张,产能利用率依然很满无锡12寸工厂部分设备已经配备,预计明年12寸产能将扩大至9.5万片/月

值得关注的是,就在本次募投项目筹划前夕,华虹半导体不仅手握数百亿货币资金,还在6月底获得了国家集成电路产业基金的战略投资华虹12寸厂注册资本将增加约7.6亿美元,至约25.37亿美元

此外,2021年以来,心悦半导体,吉它半导体等晶圆代工厂相继宣布融资扩张,未来产能过剩和高折旧也成为市场重点关注的问题截至记者发稿时,景和季承已在科创板完成IPO注册,拟募资95亿元,SMIC已完成科技创新板IPO首轮询价回复,拟融资125亿元

一位半导体行业资深投资人士告诉记者:虽然180亿元不是小数目,但如果公司能成功在a股IPO上市,在特色工艺技术领域大举投资后,将会下大力气加快发展,同时优化原有8英寸老厂和无锡新建12英寸晶圆厂的产能,可以扩大功率半导体的市场份额。